CONTACT METHOD OF PHYTOTESTINGTOXICITY OF WASTE FROM CARBONITRATION TECHNOLOGYITEMS WITH FOLLOWING OXIDATION

JOURNAL: CONSTRUCTION ECONOMIC AND ENVIRONMENTAL MANAGEMENT Volume №3 (76), 2020

Section 2. Theory and practice of management

Publication text (PDF): Download

UDK:336.717

AUTHOR AND PUBLICATION INFORMATION

AUTHORS:

- Rogatenyuk E.V., Crimean Republican Institute of Postgraduate Teacher Education, Republic of Crimea, Russian Federation

TYPE: Article

DOI:https://doi.org/10.37279/2519-4453-2020-3-34-40

PAGES: from to 34 to 40

STATUS: Published

LANGUAGE: Russian

KEYWORDS:financial monitoring the entities of initial financial monitoring, suspicious transactions, systemic risk, the risks of legalization, identification of risks of legalization

ABSTRACT (ENGLISH):As part of the financial monitoring, considered from a functional point of view, there are two areas: monitoring the risks of involving organizations in the processes of legalization of criminal income; monitoring in the field of cash flows of economic entities, in respect of which information is collected and analyzed. The underestimation of legalization risks, the lack of effective methods of managing them, as well as the desire of foreign contractors to preserve their business reputation determine the relevance of studying these risks. The study revealed that in order to increase the level of control in the AML/CFT sphere, it is necessary to identify the risk zones in a timely manner — the zones where unusual transactions and transactions are likely to occur, which will allow for more efficient distribution of state resources and optimization of costs. The risk-based approach is the basis for identifying risks and developing appropriate measures. The National risk assessment system is based on this approach.

ВВЕДЕНИЕ

Финансовый мониторинг в системе противодействия отмывания (легализации) преступных доходов, противодействия коррупции и финансированию распространения оружия массового уничтожения (далее — ПОД/ФТ/ФРОМУ), рассматриваемый с функциональной точки зрения, представляет собой «непрерывное наблюдение, оценку, анализ и прогноз состояния экономических отношений, связанных с движением денежных потоков между экономическими субъектами» [2, с.108]. Исходя из этого, можно выделить два вида финансового мониторинга:

1) мониторинг рисков вовлечения организаций в процессы ОД/ФТ/ФРОМУ;

2) мониторинга в сфере движения потоков денежных средств хозяйствующих субъектов, в отношении которых осуществляется сбор и анализ информации (то есть, внутренний контроль в целях ПОД/ФТ/ФРОМУ).

В данном исследовании внимание будет уделено первому виду — мониторингу риска вовлечения организаций в процессы ОД/ФТ/ФРОМУ.

«Риск в области финансового мониторинга представлен вероятностью выхода ситуации из-под контроля, что выделяет серьезность последствий совершения необычных сделок по легализации (отмыванию) доходов, полученных преступным путем, и финансирования терроризма» [4]. Данный вид риска относится к системным рискам, управление которыми не является новинкой для российских компаний. Однако риск вовлечения организаций в ОД/ФТ/ФРОМУ (далее — риск легализации) либо недооценивается, либо управляется традиционными методами. Недооцененность рисков легализации, отсутствие эффективных методов управления ими, а также стремлением иностранных контрагентов сохранить свою деловую репутацию обуславливают актуальность исследования данных рисков.

ЦЕЛЬ И ПОСТАНОВКА ЗАДАЧИ ИССЛЕДОВАНИЯ

Уточним сущность рисков вовлечения организаций – субъектов первичного финансового мониторинга в процессы ОД/ФТ/ФРОМУ и факторы их обуславливающие; рассмотрим виды рисков легализации и определим логическую взаимосвязь между ними. Реализация данных задач позволит реализовать цель исследования — конкретизировать подходы к идентификации рисков легализации и последствий их проявления, что положительно отразится на эффективности системы внутреннего контроля.

АНАЛИЗ ПУБЛИКАЦИЙ, МАТЕРИАЛОВ, МЕТОДОВ

Изучением теоретических и практических аспектов финансового мониторинга и рисков легализации занимаются зарубежные и российские ученые-экономисты: Т.Р. Ионина, В.Н. Едронова, В.А. Зубков, Л.А. Молова, А.В. Осипов, С.З. Нурмагамбетов, М.М. Прошунин, Н.Ю. Фильчакова, Ю.А. Чиханчин, В.М. Шумилов и многие другие.

Однако в работах вышеназванных ученых недостаточно внимания уделено систематизации рисков легализации в субъектах первичного финансового мониторинга и методам их идентификации. Важность затронутых вопросов и недостаточность их разработки обусловили выбор темы, определили цель и состав решаемых задач данного исследования.

ОСНОВНОЙ РАЗДЕЛ

Большинство авторов, исследующих риск легализации, относит его к неконтролируемым рискам. Обусловлено это, во-первых, динамичностью финансово-экономических отношений; во-вторых — развитием технологий отмывания денег; в-третьих — несовершенством российского антиотмывочного законодательства и несогласованностью действий существующих финансовых институтов и организаций в сфере ПОД/ФТ/ФРОМУ [7].

Сущность риска легализации можно определить следующим образом: при управлении данным риском организация – субъект первичного финансового мониторинга обязана разрабатывать и принимать меры по классификации клиентов с учетом критериев риска, по которым осуществляется оценка степени риска совершения клиентом операций по отмыванию денег, а также по определению риска вовлеченности организации и её сотрудников в использование антиотмывочных схем.

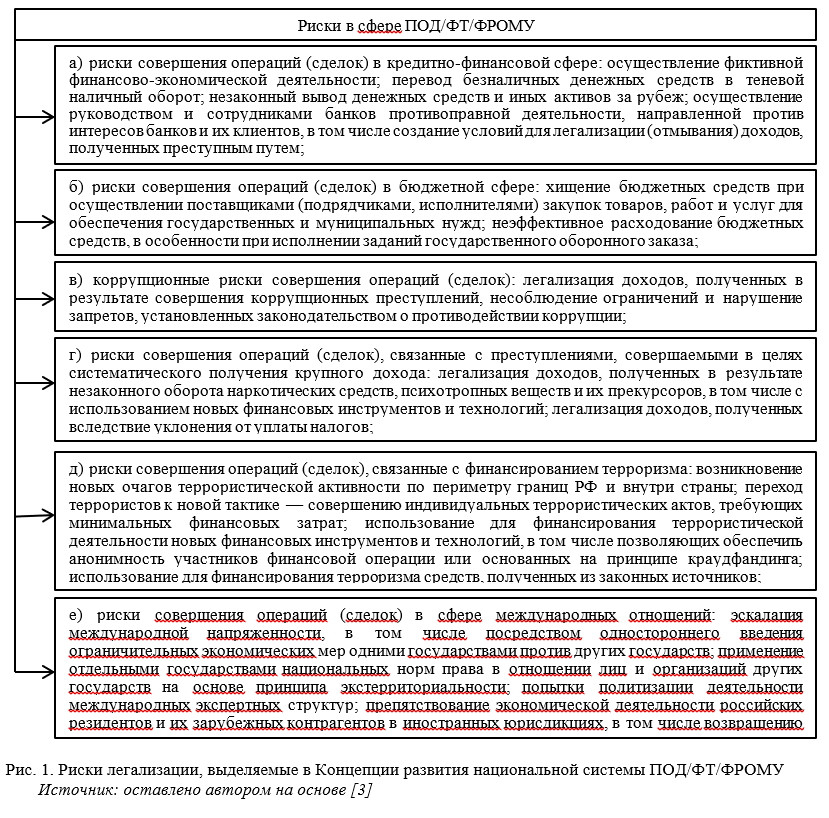

С целью своевременной идентификации рисков легализации, их нейтрализации и нивелирования последствий, «ликвидации угроз национальной экономической безопасности без привлечения дополнительных ресурсов, повышения уровня прозрачности экономики, а также снижения уровня террористической угрозы в обществе» [3], Президент РФ утвердил 30 мая 2018 года Концепцию развития национальной системы ПОД/ФТ/ФРОМУ. В документе определены основные виды риски в данной сфере (рисунок 1), а также задачи, приоритетные направления развития и реализации национальной системы ПОД/ФТ/ФРОМУ.

«Для определения уровня риска и области его появления используют идентификацию риска, которая представляет собой первый этап мероприятий по управлению рисками и включает в себя процесс выделения рисков, которые характерны для определенной деятельности, и определение его характеристик» [4]. Целью идентификации риска является оказание своевременной помощи по выявлению возможных очагов проявления риска необычных сделок, определению характера данного риска. Дальнейшая систематизация результатов проведенной идентификации поможет в принятии управленческих решений и разработке действий превентивного (предупредительного, упреждающего) характера.

«Задачами системы идентификации риска необычных сделок является:

- непрерывный процесс оценки рисков легализации (отмывания) доходов, полученных преступным путем, и финансирования терроризма, сопоставляя полученные данные с группами рисков;

- разрабатывает системы и стратегии снижения и управления рисками необычных сделок;

- систематизирует и передает полученные данные для принятия дальнейших действий со стороны надзорных органов» [8].

Одним из основных методов для идентификации риска необычных операций (сделок) является создание системы идентификации рисков, позволяющей выявлять и структурировать риски, зоны их влияния. Система идентификации рисков необычных операций (сделок) использует для своей деятельности так называемую «базу знаний», то есть определенную информационную базу, в которой сформулированы и зафиксированы признаки необычных сделок, критерии и виды рисков и угроз. Единой базой для определения риска необычных операций (сделок) выступают 40+9 Рекомендаций ФАТФ, отчеты группы МАНИВЭЛ и ЕАГ. Документы данных организаций не только расширяют область идентификации риска необычных сделок, но также во взаимодействии помогают усовершенствовать законодательную базу России в области ПОД/ФТ/ФРОМУ.

Каждый из рисков при их обнаружении требует определенных действий от страны, тем самым позволяет ей варьировать между ужесточением и упрощением мер в сфере ПОД/ФТ/ФРОМУ в соответствии с Рекомендациями ФАТФ. То есть, определение уровня и базы для выбора критериев необычных операций позволяет своевременно идентифицировать риски и их источники; в дальнейшем использовать для углубленного анализа и разработки превентивных мер.

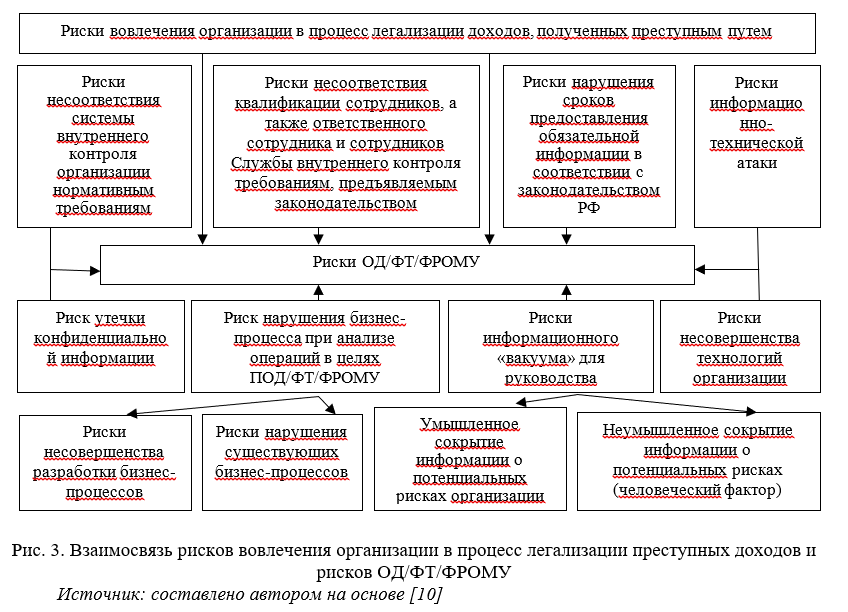

В документах ФАТФ выделены две группы факторов возникновения риска легализации: 1) внешняя среда и клиенты; 2) изъяны и недостатки системы внутреннего контроля в целях ПОД/ФТ/ФРОМУ. Помимо факторов возникновения риска, дополнительной характеристикой риска легализации являются последствия его проявления (рис. 3).

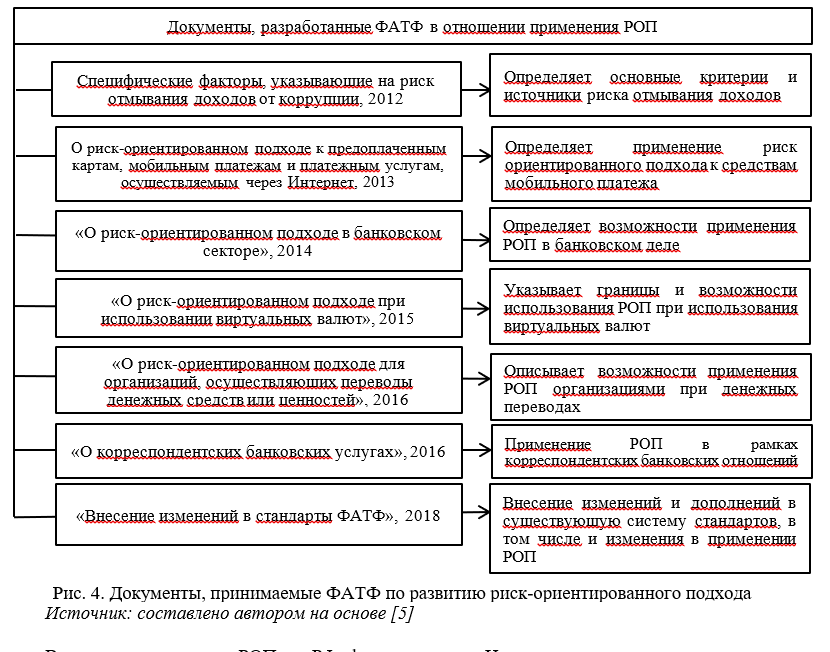

Для идентификации риска вовлечения организаций в процесс легализации и собственно рисков ОД/ФТ/ФРОМУ ФАТФ рекомендует использовать риск-ориентированный подход (далее – РОП), который «является основой Международных стандартов по противодействию отмыванию денег, финансированию терроризма и финансированию распространения оружия массового уничтожения Группы разработки финансовых мер борьбы с отмыванием денег (ФАТФ)» [5].

Согласно Рекомендации 1 ФАТФ финансовые учреждения обязаны определять, оценивать и принимать меры по снижению собственных источников рисков ОД/ФТ/ФРОМУ. Необходимость использования РОП и его основные компоненты расписаны и в других документах ФАТФ, принятых на протяжении 2012-2018 годов (рис. 4). В данных документах прописаны критерии и источники риска легализации, а также возможности применения РОП в различных финансовых сферах – потенциальных источниках возникновения подобных рисков.

Суть РОП сводиться к своевременной идентификации не самих рисков легализации, а факторов (условий) их возникновения. То есть, усилия организаций в сфере ПОД/ФТ/ФРОМУ должны носить предупреждающий характер.

РОП помогает наиболее гибко и точечно применять меры в сфере ПОД/ФТ/ФРОМУ, что влияет на эффективность распределения ресурсов и концентрацию усилий на зоны с наибольшим риском. «Тематика применения риск-ориентированного подхода в сфере ПОД/ФТ получила свое развитие в ряде документов, принятых международными органами и объединениями, специализирующимися на вопросах ПОД/ФТ» [11].

В рамках реализации РОП, в РФ функционирует Национальная система оценки рисков (далее — НСОР), разработанная Росфинмониторингом в 2016 году, «с привлечением своих Межрегиональных управлений, 7 органов государственной власти, Банка России и 22 организаций частного сектора. Она представляет собой организованную деятельность по выявлению и изучению источников и способов легализации (отмывания) доходов, полученных преступным путем, и финансирования терроризма, а с 2018 года и финансирования распространения оружия массового уничтожения» [6]. Субъектами данной оценки являются государственные учреждения и независимые агентства, проводящие оценку специфических рисков в целях ПОД/ФТ/ФРОМУ. «Организованная таким образом система оценки рисков проводиться в соответствии с определенной процедурой, поставленными задачами, и целями в области отмывания денежных средств и финансирования терроризма» [9, с.29].

Также, на данный момент применяется так называемый аудит необычных сделок, «что является скорее превентивными мерами для борьбы со слабыми местами системы идентификации риска необычных сделок» [1]. «Аудит необычных сделок делится на три основных этапа: 1) проверка наличия у организации разработанных и утверждённых правил внутреннего контроля и программ по идентификации клиентов; 2) проверка работы фиксирования и направления уполномоченным органам сведений об операциях, подлежащих обязательному контролю, а также способы хранения данной информации; 3) проверка работы организации по фиксированию и направлению сведений о необычных и сомнительных операциях» [1]. Методы, используемые в аудите необычных сделок, «позволяют определить, способна ли организация своевременно идентифицировать необычные сделки и сопоставить их с законодательством, что впоследствии поможет разработать рекомендации по улучшению данного процесса в организациях и даст толчок к уменьшению угроз необычных операций в стране» [1].

В-ЫВОДЫ

Поводя итоги данного исследования, отметим, что для повышения степени контроля (внешнего и внутреннего) в сфере ПОД/ФТ/ФРОМУ необходимо своевременно идентифицировать зоны риска — зоны вероятного возникновения необычных (сомнительных) операций и сделок, что позволит более эффективно распределять ресурсы государства и оптимизировать затраты. Дальнейшая систематизация результатов проведенной идентификации поможет в принятии решений и разработке действий превентивного (предупредительного, упреждающего) характера.

В основе идентификации рисков и разработке соответствующих мероприятий лежит риск-ориентированный подход. На основе данного подхода построена работа Национальной системы оценки рисков, разработанной Росфинмониторингом. Кроме этого, в последние годы используется так называемый аудит необычных сделок. Однако его методы борьбы со слабыми местами системы идентификации риска необычных сделок носят скорее превентивный характер.

ЛИТЕРАТУРА

- Аудит необычных сделок. На что важно обратить внимание аудитору во время проверки наличия у кредитной организации необычных сделок. [Электронный ресурс]. — Режим доступа: http://www.rbsys.ru/print.php?page=242&option=public (дата обращения 19.00.2020).

- Нурмагамбетов, С. З. Сущность и формы финансового мониторинга по отмыванию незаконных доходов и их проникновение в легальную экономику / С.З. Нурмагамбетов // Вестник КазНУ. Серия экономическая. — 2014. — № 1(101). — С.105-110.

- Концепция развития национальной системы противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма [Электронный ресурс] / Официальный сайт компании «КонсультантПлюс». — Режим доступа: http://www.consultant.ru/document/cons_doc_LAW_299375/ (дата обращения: 20.01.2020).

- О приоритетных мерах осуществления банковского надзора: Официальное письмо Банка России от 04.09.2013 года № 172-Т [Электронный ресурс] / Официальный сайт компании «ГАРАНТ». — Режим доступа: https://base.garant.ru/70453258/ (дата обращения: 27.01.2020).

- Официальный сайт ФАТФ [Электронный ресурс]. — Режим доступа: http://www.eurasiangroup.org/ru/eag/fatf.php (дата обращения 19.01.2020).

- Официальный сайт Федеральной службы по финансовому мониторингу [Электронный ресурс]. — Режим доступа: http://www.fedsfm.ru/ (дата обращения 21.01.2020).

- Рогатенюк, Э.В. Сущность и виды необычных операций / Э.В. Рогатенюк, // Экономика строительства и природопользования. — 2019. — № 3(72). — С. 89-95.

- Свободная энциклопедия «Википедия» [Электронный ресурс]. — Режим доступа: https://ru.wikipedia.org/wiki/ (дата обращения 22.01.2020).

- Смыслов, П. А. Финмониторинг и ПОД/ФТ: просто о сложном — для ювелиров и не только / П.А. Смыслов. — М.: Золотой Профиль, 2016. — 345 с.

- Тимофеева, З.А. Риск-ориентированный надзор за кредитными организациями: теоретический аспект проблемы // З.А. Тимофеева. — Финансы и кредит. — Финансы и кредит. — 2011. — №26 (458). — С.41-49.

- Шумилов, В. М. Международное экономическое право : учебник для магистров / В. М. Шумилов. — 6-е изд., перераб. и доп. — Москва : Издательство Юрайт, 2017. — 612 с.